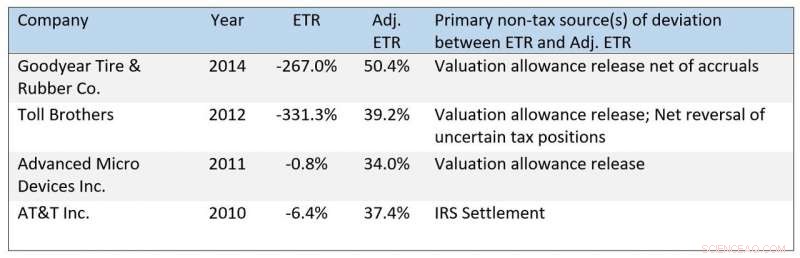

Ytterligare exempel på ETR som är artificiellt låga av icke-skattemässiga skäl. Kredit:Casey M. Schwab, Bridget Stomberg, Junwei Xia

Företagens låga effektiva skattesatser har väckt irritation hos politiker, beslutsfattare, media och allmänheten. När kongressen börjar diskutera förändringar av företagsskatter för att delvis finansiera en budgetplan på 3,5 biljoner dollar, Biden-administrationen väcker frågor om hur mycket företag betalar i skatt. Men ny forskning från Indiana University Kelley School of Business och forskarkollegor på andra håll tyder på att mycket låga effektiva skattesatser ofta inte speglar höga nivåer av skatteflykt.

Effektiva skattesatser, eller ETR, är ett mått på skattekostnad beräknad enligt USA:s allmänt accepterade redovisningsprinciper som en procentandel av inkomst före skatt. För att bättre förstå omfattningen av potentiella begränsningar av ETR, forskarna skapade en "justerad ETR" för nästan 15, 800 företagsårsobservationer från 3, 375 företag mellan 2008 och 2016 för att ta bort föremål som i stort sett inte är relaterade till skatteflykt.

Forskarna definierade skatteflykt som skatteplaneringsstrategier som chefer använder för att minska företagets explicita skattebördor, som att kräva skattelättnader och flytta inkomster till lågskattejurisdiktioner.

Studien fann att företag ofta rapporterar låga ETR inte på grund av aggressivt skatteundandragande under innevarande år utan snarare på grund av förändringar i prestanda eller gynnsamma skatteuppgörelser med IRS.

"Användare av bokslut jämför ofta skattekostnaden som en procentandel av inkomsten med den lagstadgade skattesatsen. När förhållandet är lägre, vissa kanske tror att företaget ägnar sig åt skatteknäck, men vår forskning visar att det ofta inte är fallet, sa Bridget Stomberg, docent i redovisning och Weimer Faculty Fellow vid Kelley School of Business. "Vi finner att många gånger, mycket låga ETR – de under 5 % – kan tillskrivas förändringar i prestanda som påverkar ETR på grund av regler under U.S. GAAP."

Till exempel, Stomberg sa att American Airlines rapporterade en ETR på endast 10 % 2014 och en negativ ETR 2015. Folk kan jämföra dessa satser med den federala lagstadgade skattesatsen – som var 35 % under dessa år – och dra slutsatsen att företaget gjorde något aggressivt för att minska sin skattskyldighet.

"Dock, i dessa fall, dessa låga ETR återspeglar en vändning i Americans operativa resultat som gör att företaget kan dra av förluster som genererats under tidigare perioder – en helt laglig och sund skattepolicy, ", sa Stomberg. Andra flygbolag som Delta och United rapporterade liknande mönster efter finanskrisen, vilket drabbade flygbranschen särskilt hårt.

Företag i andra branscher kan få sina ETR påverkade också på detta sätt. Goodyear Tyre &Rubber Co. rapporterade en negativ ETR 2016, vilket skulle ha varit nästan 20 % om man bortser från redovisningseffekterna av tidigare års förluster och dess efterföljande vändning.

"Även ETR som är låga av skäl som är relaterade till företagets skattebeteende signalerar inte alltid aggressivt skatteundandragande som skattemyndigheterna brukar häva, " sa Casey Schwab, en av studiens medförfattare och en professor och Ryan Endowed Chair in Accounting vid University of North Texas G. Brint Ryan College of Business. "US GAAP-regler begränsar företags möjlighet att erkänna alla skatteförmåner från en osäker eller aggressiv skatteposition under det år som positionen initialt rapporteras till IRS. Om ett företag därefter avgör situationen positivt med IRS - eller om IRS gör det. inte granska positionen innan preskriptionstiden löper ut – den erkänner de tidigare okända skatteförmånerna, vilket sänker ETR."

Till exempel, AT&T godkände en IRS-revision av sin omstrukturering 2010. Som ett resultat bolaget redovisade en negativ ETR för året. "Med tanke på att IRS faktiskt gick med på de skattepositioner som ligger till grund för uppgörelsen, det är svårt att hävda att AT&T:s låga ETR indikerar aggressivt skatteundandragande, " tillade Schwab. "Dessutom, AT&T:s beslut att inte erkänna skattefördelarna med denna position medan resultatet var osäkert kan gynna aktieägarna."

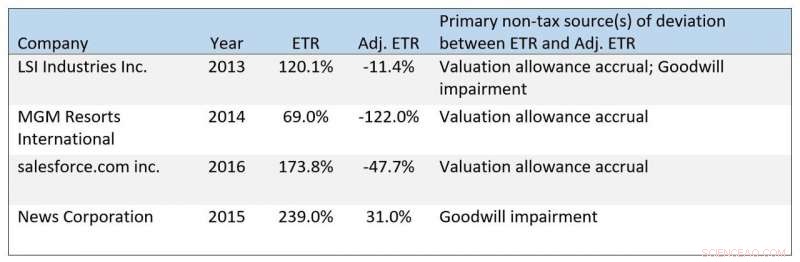

Ytterligare exempel på ETR som är höga av icke-skattemässiga skäl. Kredit:Casey M. Schwab, Bridget Stomberg, Junwei Xia,

Forskarna samlade poster som sänker ett företags ETR under ett specifikt år (exklusive statliga skatter) och jämförde den relativa storleken på de aggregerade posterna. Denna analys indikerar att effekten av att göra anspråk på skattelättnader eller flytta inkomst till lågskattejurisdiktioner – vad folk vanligtvis anser att strategier för företagsskatteplanering – är relativt mindre för företag som rapporterar låga ETR.

Istället, icke-skatteposter såsom frisläppande av värderingsavdrag och redovisning av osäkra skattepositioner är de främsta drivkrafterna för dessa låga ETR.

"Detta fynd är överraskande, och det har förändrat hur jag tolkar mycket låga ETR", sa Junwei Xia, biträdande professor i redovisning vid Texas A&M University Mays Business School och en annan av studiens medförfattare. "Användare måste vara försiktiga innan de drar slutsatser om mycket låga ETR:er signalerar aggressivt bolagsskattebeteende."

Även om studiens data slutade 2016, avvikelser mellan GAAP och justerade ETR kvarstår. Till exempel, salesforce.com rapporterade en ETR på -12,9 % under räkenskapsåret 2019. Dock, efter justering för icke-skatteposter inklusive ett frisläppande av värderingsavdrag som minskade företagets ETR med cirka 62,3 %, salesforce.com hade en justerad ETR på 60,5 %.

Forskarna identifierade också problem med höga ETR, som företag ibland lyfter fram för att avleda granskning av sin skatteplanering. Dock, poster inklusive upplupna värderingsbidrag, Nedskrivningar av goodwill och ogynnsamma skatteuppgörelser med IRS kan öka GAAP ETR, få företag att framstå som mindre aggressiva än de är. Till exempel, Moody's löste skattefrågor ogynnsamt med IRS 2016, tvingar företaget att samla på sig ytterligare belopp av oväntad skatt. Till en intet ont anande läsare, Moody's 50,6% GAAP ETR kan verka godartad när den återspeglade ett ogynnsamt resultat med IRS. Utan inverkan av uppgörelsen, Moody's GAAP ETR skulle ha varit 23,2%.

Forskarna sammanställde också poster som ökar ett företags ETR under ett specifikt år (exklusive statliga skatter) och jämförde den relativa storleken på de aggregerade posterna. Denna analys indikerar att icke-skatteposter såsom upplupna värderingsavdrag och skatteeffekterna av goodwillnedskrivningar är relativt större för företag som rapporterar GAAP ETRs över 40 %. I kontrast, skatteposter är relativt konstanta över alla värden på GAAP ETR.

"Forskare har erkänt begränsningar av GAAP ETR som ett mått på skatteundandragande och föreslagit alternativ såsom genomsnittsbelopp över flera år, justering för branschgenomsnitt, eller titta på skattebetalningar istället för periodiseringar, " sa Stomberg. "Men, vi finner liknande problem plågar dessa åtgärder i varierande grad. Förutom att använda justerade ETR, ettåriga mått på skattebetalningar som en procentandel av inkomst före skatt erbjuder det bästa alternativet."

Pappret, "Vad bestämmer ETR:er? Det relativa inflytandet av skatter och andra faktorer, " har accepterats av tidskriften Contemporary Accounting Research. Medförfattare är två akademiker tidigare vid Kelley—Casey Schwab och Junwei Xia.

Forskarna gör all sin data tillgänglig för allmänheten.