Många företag hävdar att de är socialt och miljömässigt ansvarsfulla och attraherar investerare som värdesätter stark företagsmiljö, sociala och styrande politik. Men är det sant? Kredit:Takaharu Sawa/Unsplash

Investerare driver företag att utveckla miljöplaner, överväga de sociala konsekvenserna av deras verksamhet och förbättra integriteten i hur de styrs för att säkerställa att kvinnor, arbetstagare och alla intressenter är rättvist representerade.

Med andra ord, miljö, sociala och styrande policyer – ESG förkortat – är nu viktiga affärsöverväganden.

ESG-förespråkare hävdar att när företag lägger vikt vid att minska sitt koldioxidavtryck, betona arbetsplatsledning eller förbättra styrelsemångfalden, de gör bra affärer som kommer att generera större långsiktig ekonomisk avkastning för sina investerare.

ESG-investerare baserar sina mål på att uppnå konkurrenskraftig finansiell avkastning tillsammans med ett eller flera av följande:

Hur framgångsrika är ESG-investerare?

Om ESG-projekt påverkar verksamhetens resultat, då är det naturligt att de borde hjälpa till att driva ekonomisk avkastning. Många akademiska studier och industristudier har undersökt detta, dock, och det finns inga avgörande bevis för att ESG-investeringar leder till överlägsen avkastning för investerare.

Det finns, dock, bevis för att ESG-aktieportföljer använder negativa skärmar (t.ex. genom att eliminera tvivelaktiga företag som tobakstillverkare eller vapentillverkare) ger lägre avkastning.

Finansteorin visar att en väldiversifierad portfölj minskar risken utan att påverka avkastningen. Eliminera lager, speciellt hela industrier, från en portfölj leder till en mindre diversifierad portfölj och därmed högre risker med samma avkastning, eller lägre avkastning med samma risk. Det finns också bevis för att moraliskt tvivelaktiga företag, avyttras av ESG-investerare, se deras aktiekurser falla initialt, men tjänar högre avkastning för sina icke-ESG-investerare framöver.

Studier tyder också på att aktiekurserna inte helt återspeglar värdet av immateriella tillgångar, som inkluderar hållbarhetsinitiativ. I detta fall, ESG-investerare som identifierar sådana immateriella tillgångar och köper dessa undervärderade aktier bör logiskt sett tjäna överlägsen avkastning när marknaden inser aktiens verkliga värde och effektivt värderar dessa tillgångar i företagets aktiekurs. Forskning tyder på att detta sker till viss del.

Hur man bestämmer ESG-mått

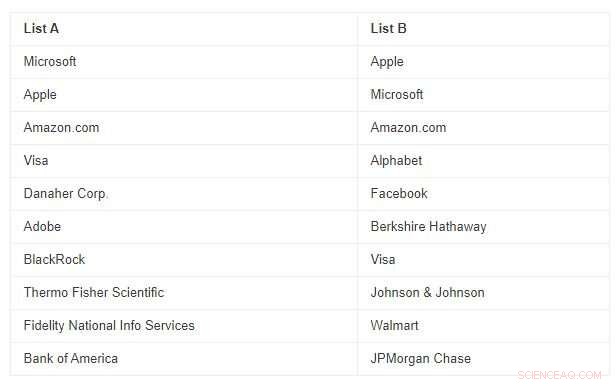

Det finns en oro inom investeringsvärlden att det inte finns någon standarddefinition av vad som omfattar ESG-mått. Ta fallet nedan. Det finns två listor, med data från Capital IQ. En är de 10 största investeringarna i en stor, etablerad amerikansk ESG-fond, medan det andra är de 10 största företagen i S&P 500-indexet. Vilken lista, A eller B, representerar ESG-fonden?

Lista AList BMicrosoftAppleAppleMicrosoftAmazon.comAmazon.comVisaAlphabetDanaher Corp.FacebookAdobeBerkshire HathawayBlackRockVisaThermo Fisher ScientificJohnson &JohnsonFidelity National Info ServicesWalmartBank of AmericaJPMorgan Chase

Du kan förlåta dig själv om du hade svårt att välja rätt lista. Det är lista A.

Fyra av ESG-fondens topp 10 innehav är desamma som S&P 500 index topp 10 innehav. I ett annat exempel, en väletablerad kanadensisk ESG-fond inkluderar Suncor Energy, den största oljesandsproducenten, som en av dess främsta investeringar.

Välkända finansiella tjänsteföretag som MSCI, S&P Global och FTSE Russell betygsätter företag för deras hantering av ESG-frågor. Det är big business. Portföljförvaltare använder sedan dessa betyg för att identifiera vilka företag som bör övervägas för deras ESG-portföljer.

Under 2018, MSCI rankade elbilstillverkaren Tesla nr 1 i ESG för biltillverkare, medan FTSE Russell rankade Tesla sist på sina ESG-bilbetyg. Detta är ett exempel på hur subjektiva dessa betyg är. Det uppenbara problemet är att det lämnar investerare i mörkret om huruvida Tesla faktiskt är ett ESG-positivt företag.

Nyligen, US Securities Exchange Commission tillkännagav att de har inlett en utredning och "... vill veta om penningförvaltare ägnar sig åt falsk reklam genom att säga att pengar ägnas åt att göra gott när verkligheten är mycket grumligare, " enligt Bloomberg.

Oavsiktliga konsekvenser

I den mån företag framgångsrikt genomför sina ESG-planer, positiva miljömässiga eller sociala resultat kan uppstå. Det kan, dock, få oavsiktliga konsekvenser.

Vincent Deluard, en direktör på INTL FCStone Inc., ett finansiellt rådgivningsföretag, fann att företag som sannolikt kommer att klara sig bra på ESG-poäng vanligtvis producerar mer intäkter och högre vinstmarginaler med få anställda, återfinns ofta i högre humankapitalsektorer som sjukvård eller informationsteknologi.

Aktieägare kan bli rika på dessa företag, men de gör lite för att förbättra den genomsnittliga timlöntagarens lott. Han skriver:"ESG-investeringar designades ursprungligen som ett svar på kapitalismens brister, som ett sätt att vända vinstmotivet till en kraft för gott. Dock, ESG-filter (oavsiktligt) belönar de största sjukdomarna i postindustriella samhällen:vinnare-ta-allt kapitalism, monopolistisk koncentration, och försvinnandet av jobb för normala människor."

Det genomsnittliga börsvärdet per anställd av de 10 ESG-aktierna (i lista A ovan) är 6,4 miljoner USD per anställd, medan S&P 500-företagets genomsnitt är 3,6 miljoner USD. Även om detta bara är anekdotiska bevis, det överensstämmer med Deluards upptäckter.

Baseras investeringar för konkurrenskraftig ekonomisk avkastning på ESG-principer som att söka efter dåraktigt guld? Vi kan säga att avsikten är ädel, och handlingarna är uppriktiga, men genomförandet är helt enkelt inte tillräckligt utvecklat för att leverera de typer av fördelar som socialt ansvarsfulla investeringar påstår sig ge.

Den här artikeln är återpublicerad från The Conversation under en Creative Commons-licens. Läs originalartikeln.